El problema histórico de Argentina no es la falta de dólares, sino sus gobiernos adictos al gasto y la demagogia.

En junio del año pasado se firmó el primer acuerdo con el Fondo Monetario Internacional, que facilitaba al gobierno argentino USD 50.000 millones para hacer frente a los pagos de deuda.

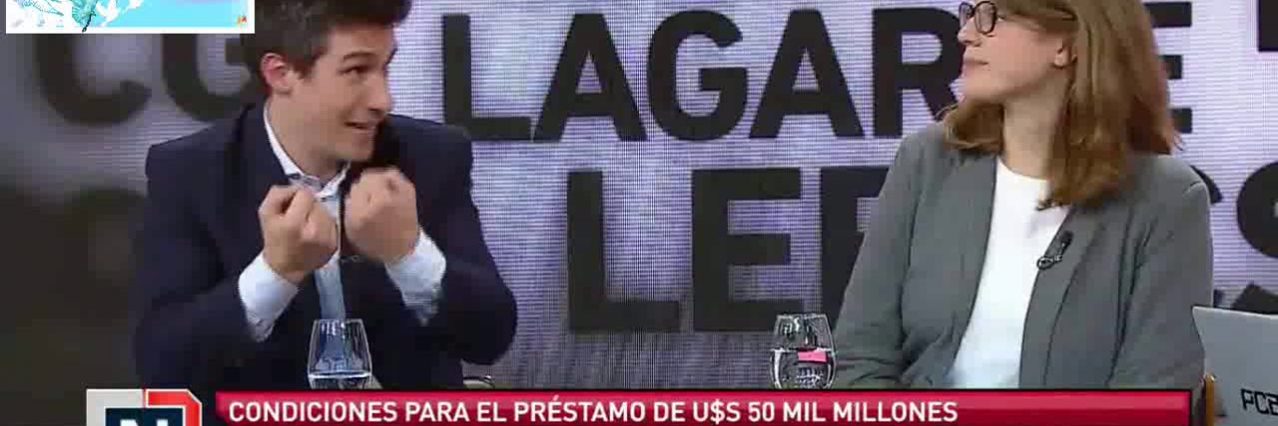

En aquel momento, fuimos invitados con Delfina Rossi a analizar las causas y las consecuencias probables de dicha decisión.

Si uno mira el video del intercambio, mi punto fue el siguiente: Argentina tiene un problema que es el déficit fiscal del gobierno. Ese déficit se financiaba con deuda y, dado que la confianza de los inversores se perdió, la posibilidad de financiamiento se redujo marcadamente, desencadenando una crisis que llevó al gobierno al FMI.

A mi argumento, la economista del “Frente de Todes” respondió que el problema de fondo de Argentina no era el déficit fiscal, sino “del frente externo”. Es decir, que el problema es la “falta de dólares” o la famosa “restricción externa”.

Citando textualmente:

El financiamiento para el gobierno se soluciona emitiendo pesos. Porque los docentes y los empleados públicos cobran pesos, no cobran dólares. Necesitamos los dólares porque hay deuda en dólares, porque tenemos un déficit energético y porque financiamos un déficit en la balanza de cuenta corriente que se triplicó en los últimos tres años. De ahí es de donde viene la deuda, no para pagarles a los docentes.

A continuación, clarificamos un poco el argumento e intentamos explicar sus falencias fundamentales.

La Restricción Externa

Quien aclaró más el tema de la falta de dólares fue recientemente el periodista de Página 12 Claudio Scaletta, en una nota que abordaba el papelón de Kicillof en Polémica en el Bar.

Es que lo que ocurrió ahí fue la consecuencia natural de escuchar este tipo de ideas. En definitiva, si como dice Delfina Rossi, el gasto del gobierno en pesos puede financiarse con emisión monetaria: ¿para qué tomarse la molestia de cobrar impuestos? Emitamos todo y listo.

Scaletta responde a eso diciendo que la creación de dinero por parte del estado “aumenta la demanda y la producción”, pero que se enfrenta con una restricción cuando el aumento de la demanda es para bienes “que no se producen internamente”. Es decir, que “el aumento de la demanda expande la producción hasta que aparece la restricción externa”

En la misma línea argumenta Alfredo Zaiat, otro pope del diario izquierdista. Zaiat sostiene que la restricción externa, entendida como la falta de disponibilidad de divisas, fue clave histórica de Argentina, ya que marcó siempre sus ciclos de auge y recesión.

Según se puede desprender de lo expuesto por Zaiat, esos ciclos tienen al menos tres fases: la primera, una gran expansión de la producción. La segunda, un déficit de la balanza comercial por aumento de las importaciones, necesarias para seguir produciendo. La tercera, una crisis generada por la devaluación de la moneda (señal de restricción externa).

Refutación empírica

Enfrentados a este planteo, queda al menos una duda grande por responder: ¿cómo hacen otros países para tener déficits comerciales por años y décadas y no por ello caer en crisis periódicas?

Si se miran los datos de la cuenta corriente en Estados Unidos y Australia, podemos ver que por décadas han tenido déficit sin que ello les impidiera crecer, devaluara sus monedas o destruyera sus salarios reales.

Como se observa en el gráfico, si bien los resultados externos de Estados Unidos y Australia han sido relativamente volátiles, es de destacar que casi siempre han mostrado signos negativos.

Como se observa en el gráfico, si bien los resultados externos de Estados Unidos y Australia han sido relativamente volátiles, es de destacar que casi siempre han mostrado signos negativos.

Es decir, Estados Unidos y Australia siempre están endeudándose con el exterior, pero sin mayores “restricciones externas”. O sea, para estos países parecería siempre haber financiamiento disponible. Y es aquí donde el asunto queda expuesto como un gran mito.

Es que si uno se deja llevar por el argumento tal como se expone, parece que los países crecen de manera virtuosa hasta que “el frente externo” (es decir, los acreedores internacionales) se encapricha y decide dejar de financiar, condenándolos a un ajuste inevitable del consumo y la producción.

La realidad, sin embargo, no es esta.

Crecimiento sostenible vs. Insostenible

Como los datos de arriba permiten intuir, hay que diferenciar entre un crecimiento sostenible y uno insostenible.

En Australia y Estados Unidos, los capitales del mundo se desesperan por ingresar y financiar el consumo y la producción. Dado que son dos países que tienen seguridad jurídica, baja inflación y orden fiscal, la expectativa es que el crecimiento económico sea el necesario para que las deudas se paguen.

Pero distinto es cuando las necesidades de financiamiento son principalmente del gobierno. Es que aquí encontramos dos casos de crecimiento que son absolutamente insostenibles y que necesariamente llevan a que “escaseen los dólares”.

El primero es de la financiación monetaria del déficit fiscal. Si el gobierno quiere estimular la producción emitiendo carradas de dinero, tal como explicó David Hume en 1749, la abundancia de moneda hará que los precios locales suban en relación con los internacionales, generando una fuerte necesidad de importar y un fuerte desincentivo a la exportación.

Este proceso tiene un final inevitable. O bien llega un momento en que no hay más reservas, o bien la moneda se deprecia fuertemente, restableciendo el equilibrio. En ambos casos hay una crisis, pero no por “restricción externa”, sino por la irresponsabilidad monetaria del gobierno.

La segunda posibilidad es que el gobierno financie su déficit con endeudamiento externo. Si hace eso todo marchará bien en la medida que los acreedores tengan confianza en su capacidad de pago. Ahora como el estado generalmente gasta con baja productividad, si todo el financiamiento externo va a sus erogaciones, es probable que en algún momento las dudas empiecen a aparecer.

Cuando eso ocurre, de nuevo surgirá una crisis externa, pero no por “capricho” de los inversores o volatilidades propias del esquema, sino porque el gobierno nuevamente se comportó de manera irresponsable.

Para concluir, la restricción externa es un mito. Todo en economía es escaso, y por eso hay un precio para pagar por él. Los dólares también lo son, pero en la medida que el gobierno permita al sector privado crecer sin inflación, déficit fiscal e inseguridad jurídica, siempre habrá divisas para financiar el crecimiento.

El problema histórico de Argentina no es la falta de dólares, sino la sistemática irresponsabilidad de gobiernos adictos al gasto público y la demagogia.

PD: Si te interesa este tema, te recomiendo que veas este buen videodebate entre los economistas Martín Kalos y Federico González Rouco.

Es director de Iván Carrino y Asociados, una consultora especializada en economía y finanzas. Además, es Subdirector de la Maestría en Economía y Ciencias Políticas de ESEADE. Licenciado en Administración con dos Maestrías en Economía.

Esta historia es muy vieja, ya viene de 1945, tenía 14 años y se decía “no tenemos dólares” y desdec1947 quedó prohibida la importación de automóviles (salvo cuando se tenia la orden de coche firmada por Peron, que costaba como un coche, la Libertadora la suprimió pero impuso recargos qe en vez de duplicar el precio lo tripicaba y luego, con el desarrollismo lo cuadruplicó). En 1947 o 1948, Peron en un famoso discurso dijo “dicen que no tenemos dólares pero ¿han visto ustedes alguna vez un dólar? Nooo¡.¿Y si nos han visto para que los queremos?. La muchedumbre deliraba de entusiasmo.

Esto es tan antiguo como el inicio de la inflación en 1945, además fue con este argumento que el país desde 1947 cerró su economía (y no con aranceles aduaneros). En 1947 o 48, Perón dijo : “Dicen que no tenemos dólares y yo les pregunto ¿han visto Uds.alguna vez un dólar?. Nooo¡¡ Y si no los han visto ¿para que los queremos? ¿Acaso pagamos al verdulero o al carnicero con dólares? ” El mito es muy antiguo, y la Argentina de 1947 se destacaba por sus expropiaciones que eran semiconfiscaciones, controles de precios, desabastecimientos etc.